光伏神话还能续写?朱雀基金调研隆基绿能背后的隐忧

技术跃进的表象与成本控制的博弈

隆基绿能,这家曾经的光伏巨头,在朱雀基金的调研纪要中,描绘了一幅“技术进步”的美好蓝图:BC电池降本、产能扩张、贱金属化方案…每一个词汇都似乎在宣告着光伏新时代的到来。然而,在这看似光鲜的技术跃进背后,却隐藏着对成本控制的重重焦虑。光伏行业早已不是那个靠技术就能躺赢的时代,成本,才是决定企业生死存亡的关键。隆基绿能的BC技术豪赌:胜算几何?

隆基绿能将宝压在了BC电池上,计划年底将BC二代产能扩张到50GW,并声称其成本将接近TOPCon产品。这无疑是一场豪赌。要知道,技术路线的选择从来都不是非黑即白的。TOPCon技术凭借其相对成熟的工艺和较低的成本,已经占据了市场的主导地位。BC电池想要突围,除了技术上的领先,更重要的是能否在成本上与之抗衡。隆基绿能能否如愿以偿,仍然是一个巨大的问号。更令人担忧的是,隆基绿能还提到了杂化BC技术和钙钛矿叠层技术,这些技术虽然具有潜力,但距离商业化仍然遥遥无期,更像是为了迎合资本市场而画下的空中楼阁。光伏市场需求:一场精心策划的乐观预期?

隆基绿能对2025年和2026年的光伏市场需求持乐观态度,认为2025年持平或略增,2026年预计增长。这种乐观预期,究竟是基于对市场真实需求的准确判断,还是为了提振投资者信心的精心策划?要知道,光伏行业一直以来都存在产能过剩的问题。在政策补贴逐渐退坡、市场竞争日益激烈的背景下,光伏企业想要维持高增长,恐怕并非易事。更何况,隆基绿能的BC二代产品定价策略,也充满了不确定性,所谓“基于客户需求及产品价值”,恐怕最终还是要屈服于市场的残酷竞争。储能业务的缺席:战略短视还是另有考量?

值得注意的是,在朱雀基金的调研纪要中,几乎没有提及隆基绿能的储能业务。这不禁让人感到疑惑。作为光伏行业的龙头企业,隆基绿能为何在储能领域如此低调?是战略短视,还是另有考量?要知道,光伏+储能已经成为行业发展的大趋势。如果隆基绿能继续在储能领域缺席,恐怕会在未来的竞争中处于劣势。南芯科技:汽车芯片的狂飙突进,能否摆脱“为他人做嫁衣”的宿命?

汽车业务高歌猛进:虚胖还是真材实料?

南芯科技在汽车业务上展现了惊人的增长速度,2024年增速高达179%,营收占比超过3%,并预计2025年将继续快速增长。这看似一片欣欣向荣的景象,却让人不禁要问:这种高速增长,究竟是建立在坚实的技术基础之上,还是仅仅依靠市场红利和外部环境的推动?在汽车芯片领域,技术门槛极高,认证周期漫长,稍有不慎,就可能被竞争对手甩在身后。南芯科技能否在激烈的市场竞争中保持领先,仍然需要时间的检验。尤其值得关注的是,南芯科技在车身控制、智能驾驶、智能座舱、车载充电四大领域的布局,究竟是全面开花,还是分散资源?高研发投入的背后:创新驱动还是焦虑使然?

南芯科技的研发费用率高达17.01%,并预计2025年将保持相近水平。高研发投入固然值得肯定,但更重要的是看研发投入的效率和成果。在半导体行业,烧钱并不一定能带来技术突破,更需要的是对市场趋势的精准判断和对技术路线的正确选择。南芯科技的高研发投入,究竟是创新驱动,还是因为对未来发展充满焦虑?要知道,在汽车芯片领域,技术迭代速度极快,如果研发方向出现偏差,或者研发成果无法及时转化为市场竞争力,高研发投入反而会成为企业的负担。并购昇生微:一场豪赌,还是战略补强?

南芯科技收购昇生微,无疑是一步险棋。并购完成后,南芯科技产生高达7亿的商誉,这无疑给企业未来的发展带来了巨大的风险。如果昇生微的业绩无法达到预期,南芯科技将面临商誉减值的风险,从而影响企业的盈利能力。当然,并购昇生微也可能为南芯科技带来战略上的补强,例如在业务端和供应链层面产生协同效应。但这种协同效应能否真正实现,仍然存在很大的不确定性。产能吃紧与价格稳定:一场心照不宣的默契?

朱雀基金的调研纪要显示,部分晶圆厂和封装厂产能趋紧,但南芯科技的晶圆采购和封装测试价格保持稳定。这其中,恐怕不仅仅是“公司产能分配合理匹配业务订单需求”那么简单。在半导体行业,产能和价格往往是相互影响的。在产能紧张的情况下,能够保持价格稳定,要么说明企业与供应商之间存在长期稳定的合作关系,要么说明企业在产业链中拥有较强的议价能力。但无论如何,这种“默契”能否长期维持,仍然存在变数。一旦市场环境发生变化,南芯科技能否继续保持稳定的成本优势,将直接关系到企业的盈利能力。朱雀基金:规模之殇与业绩困境,明星光环还能闪耀多久?

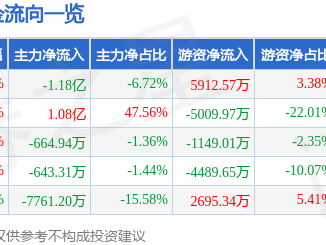

朱雀基金,这家成立于2018年的基金公司,如今的资产管理规模(全部公募基金)为107.55亿元,排名144/210;资产管理规模(非货币公募基金)107.54亿元,排名120/210。单从数据来看,这家基金公司的规模并不算大,甚至可以用“平庸”来形容。更令人担忧的是,在公募基金数量和基金经理人数方面,朱雀基金的排名也并不靠前。这不禁让人质疑:在竞争激烈的公募基金行业,朱雀基金的生存空间还有多大?

更进一步分析,朱雀基金旗下最近一年表现最佳的公募基金产品为朱雀企业优胜A,最新单位净值为1.33,近一年增长14.37%。这个业绩看似不错,但如果放在整个公募基金行业中进行比较,就会发现其表现并不突出。要知道,在过去一年里,有很多公募基金的业绩都超过了20%,甚至30%。朱雀企业优胜A的业绩,只能算是勉强及格。更何况,单一产品的业绩并不能代表整个基金公司的实力。如果朱雀基金无法持续提升整体业绩,恐怕很难吸引到更多的投资者。

此外,朱雀基金的明星光环也在逐渐褪色。这家基金公司曾经以其独特的投资理念和优秀的投资业绩而闻名,吸引了众多投资者的关注。然而,近年来,朱雀基金的业绩表现并不稳定,甚至出现了一些亏损。这无疑对其声誉造成了负面影响。在公募基金行业,品牌声誉至关重要。如果一家基金公司的声誉受损,恐怕很难再次赢得投资者的信任。面对规模之殇和业绩困境,朱雀基金能否重塑辉煌,仍然是一个巨大的挑战。