引言:被忽视的链上价值掠夺

从谷歌的“Bernanke池”到区块链的MEV:一场隐秘的财富转移

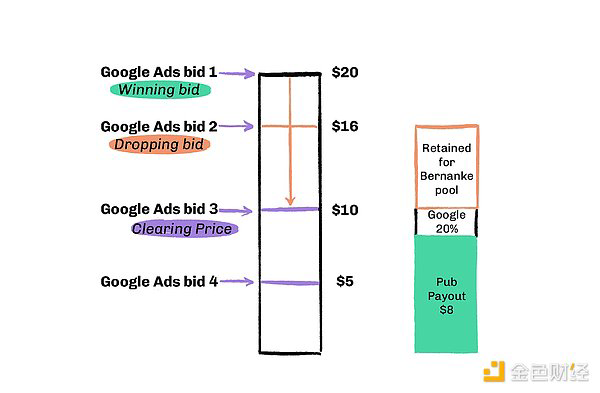

还记得谷歌的“二价广告竞拍系统”吗?表面上,它让广告商免于过度支付,实则谷歌暗箱操作,设立了一个名为“Bernanke池”的内部基金,偷偷截留利润。这并非什么“公平”的典范,而是权力寻租的教科书式案例。如今,区块链世界也上演着类似的戏码,只不过主角换成了矿工/验证者和MEV(矿工可提取价值)。MEV,本质上就是一种隐秘拍卖的延伸,允许这些掌握底层结构的“拍卖者”通过重新排序、插入或排除交易来抽取利润。这让人不禁怀疑,看似去中心化的区块链,是否也在重蹈中心化机构操控市场的覆辙?

MEV:加密世界的隐形税收,谁是受益者?

对普通用户而言,MEV就像一种“隐形税收”,难以察觉却真实存在,影响着每一次链上行为。试想一下,你辛辛苦苦研究,终于找到一个有潜力的DeFi项目,准备大展身手。结果,你的交易还没来得及执行,就被机器人抢先一步,抬高了价格,让你白白损失了一笔钱。这种“雁过拔毛”式的价值掠夺,最终都流向了谁的口袋?是那些拥有强大算力和信息优势的矿工/验证者,还是那些编写复杂算法的MEV机器人?更令人担忧的是,这种价值提取是否会走向隐秘和中心化,最终演变成少数人的盛宴?或者,我们能否构建一个更加透明、公平的系统,让这种不可避免的价值提取能够回馈用户,造福整个生态?这些问题,值得我们深入思考。

MEV的起源:延迟与信息不对称

物理学上的限制:区块链世界的延迟困境

区块链本质上是一个由成千上万个节点组成的分布式网络。这些节点分布在全球各地,负责接收、广播和处理交易。然而,受限于光速,节点之间的通信不可避免地存在延迟。这意味着,当一个用户发起交易时,并非所有节点都能同时收到该交易信息。想象一下,一场赛跑,有人提前起跑,自然就占据了优势。在区块链世界里,这种延迟造成的“时间差”,就成了MEV产生的温床。

为了保证交易顺序的一致性,每条链都设定了“出块时间”,例如以太坊的12秒,Solana的400毫秒。但这短暂的时间窗口,却给了验证者可乘之机,让他们可以重新安排区块内的交易顺序,以最大化自身利润,而非优先考虑用户的公平性。这种看似微不足道的延迟,实则隐藏着巨大的价值掠夺空间。

信息传递的不对称:先发优势的滥用

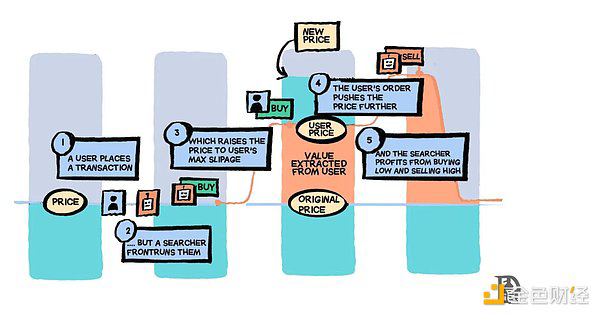

除了物理上的延迟,信息传递的不对称也是MEV产生的关键因素。当用户的交易进入内存池(交易的“候诊室”)时,它就暴露在了“黑暗森林”之中。MEV机器人就像潜伏的猎手,时刻扫描内存池,寻找有利可图的机会。一旦发现目标,它们就会复制交易,并使用更高的gas费来“贿赂”验证者,使其优先执行自己的交易。这种“付费优先”的机制,让信息先知先觉者能够轻易地抢跑,而普通用户只能被迫接受更高的价格。这种信息不对称造成的先发优势,被无情地滥用,最终损害了用户的利益。

MEV的运作模式:一场机器人与交易者的博弈

三明治攻击:一种赤裸裸的剥削

三明治攻击,堪称MEV中最令人厌恶的一种形式。想象一下,Alice准备在去中心化交易所(DEX)上购买大量某种代币。她的交易进入内存池,就像一块鲜美的肉,立刻引来了MEV机器人的觊觎。机器人会抢在Alice之前买入该代币,人为抬高价格,然后再让Alice的交易成交。接下来,机器人会立刻卖出之前买入的代币,赚取差价,而Alice则成为了冤大头,承担了额外的滑点损失。这种行为,就像在Alice的交易前后各放一片“面包”,狠狠地“夹”走了她的利润,简直就是一种赤裸裸的剥削!

清算:DeFi的必要之恶,还是验证者的盛宴?

在DeFi借贷协议中,当用户的抵押资产价值低于一定阈值时,就会触发清算。清算机制的本意是为了保护协议的健康运行,防止坏账的产生。然而,MEV机器人却将清算变成了一场速度游戏。它们竞相第一个清算违约用户的抵押品,从而获得清算奖励。乍一看,这似乎没什么问题,甚至还有利于DeFi的整体稳定。但问题在于,大部分清算奖励最终都流向了验证者,而非违约用户或协议本身。这让人不禁质疑,清算到底是DeFi的必要之恶,还是验证者的盛宴?

MEV的规模:一场价值十亿美元的争夺战

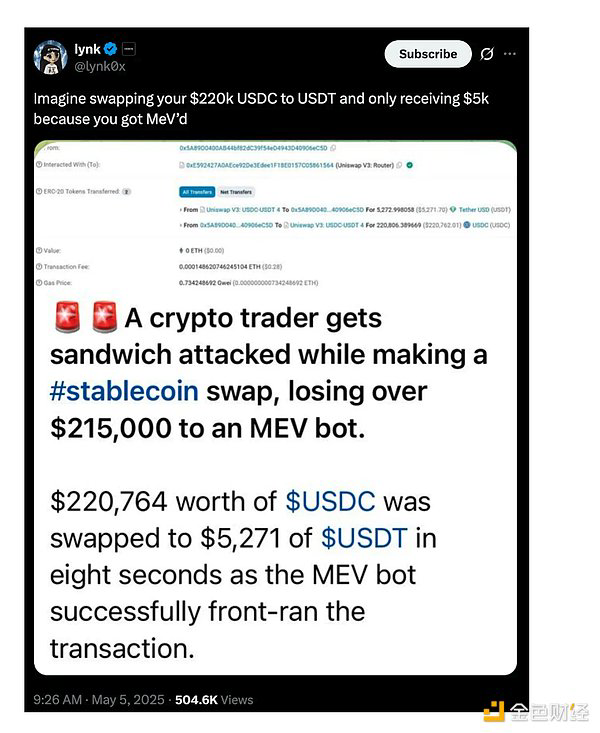

MEV的规模之大,令人咋舌。从2021年的5.5亿美元,到2024年翻倍达到11亿美元,MEV的提取规模呈现爆炸式增长。以太坊凭借其开放的内存池和深厚的DeFi流动性,成为了MEV的“震中”,吸引了超过100个活跃机器人在此“狩猎”。随着链上交易扩展到其他公链,MEV也随之蔓延。Solana、BNB Chain和各类以太坊Rollup(L2)都已成为机器人逐利的“狩猎场”。甚至连币安创始人CZ,也难逃三明治攻击的魔爪,可见MEV的无孔不入。

案例分析:jaredfromsubway.eth——MEV攻击的缩影

jaredfromsubway.eth,一个臭名昭著的MEV机器人地址,长期霸占以太坊gas消耗榜首。据估计,它通过MEV攻击赚取了超过1000万美元的利润。它最擅长的,就是抢先插入他想攻击的交易,堪称MEV攻击的缩影。这个案例充分说明了MEV的潜在危害,以及普通交易者在面对这些专业机器人时,是多么的脆弱无助。

MEV的供应链:权力分割与制衡

早期区块链的权力集中:验证者的双重特权

在早期的区块链设计中,验证者拥有至高无上的权力,他们不仅可以决定哪些交易被包含进下一个区块,还可以决定这些交易的排序。这种权力集中,就像把裁判和运动员的角色都交给了一个人,很容易滋生腐败。验证者可以私下与MEV机器人达成合作协议,优先处理它们的交易,从而获取不正当的利益。这种“付费优先”的机制,让内部人士总能拿到最好的价格,而普通用户只能吃下“残羹冷炙”。这与传统金融中的“暗池”交易,如出一辙,本质上都是权力寻租的表现。

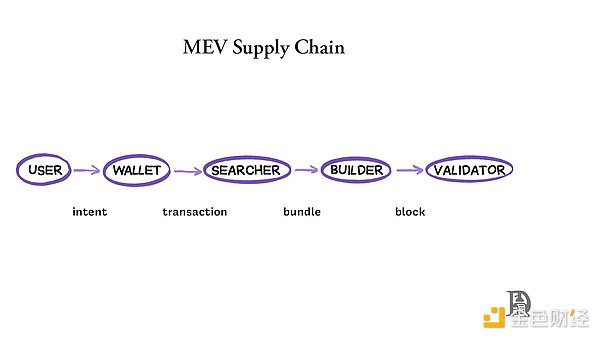

提议者-构建者分离(PBS):权力分散的希望

为了解决这种权力集中的问题,以太坊社区正在积极推进一种名为“提议者-构建者分离(PBS)”的架构。PBS的核心思想是将区块的“构建”和“上链”过程分开,让不同的角色负责不同的任务,从而实现权力的制衡。具体来说,用户提交交易或高级意图,钱包处理这些交易并发送到搜索者/构建者/内存池,搜索者扫描内存池寻找套利机会并打包相关交易,构建者从这些打包交易中构建完整区块并将它们拍卖出去,最后,验证者(或称提议者)从中选择最优区块,检查其合法性,并将其添加到链上。这种机制,就像将流水线上的不同环节分配给不同的工人,提高了效率,也降低了出错的风险。

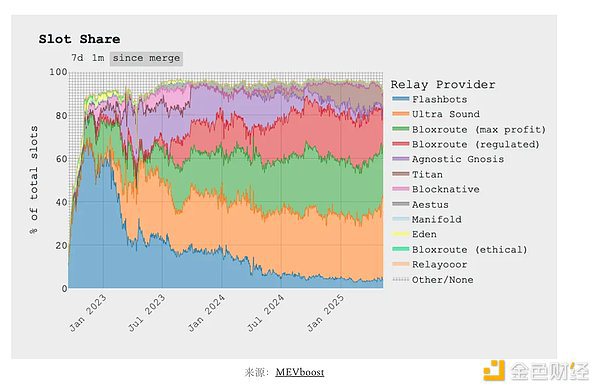

MEV-Boost:以太坊生态的妥协与进化

PBS最广泛的应用是Flashbots推出的MEV-Boost。截至2025年初,已有超过90%的以太坊验证者采纳了它。MEV-Boost本质上是一个中间件,它允许验证者从外部区块构建者那里获取区块,从而避免自己构建区块的复杂性。这就像验证者不再需要自己开餐厅,而是直接从专业的厨师那里购买菜品。MEV-Boost的出现,极大地降低了验证者的门槛,让更多的人可以参与到以太坊的共识机制中来。但与此同时,它也带来了一些新的问题,例如,验证者对区块构建者的依赖性增加,以及区块构建者的中心化风险。MEV-Boost是以太坊生态在MEV问题上的一种妥协,也是一种进化,它在权力分散和效率之间找到了一个平衡点。

MEV的本质:效率市场的必然产物

MEV:一种寄生于区块时间经济的现象

想要彻底“消灭”MEV,无异于痴人说梦,因为它早已深深嵌入了区块时间经济的底层结构之中。每个区块的产生,都伴随着时间的流逝,而时间的价值,必然会有人觊觎。MEV,就像一种寄生于区块时间之上的生物,只要区块存在,它就永远不会消失。我们能做的,不是试图消灭它,而是更好地理解它,并找到与之共存的方式。

MEV的受益者与受害者:一场零和游戏?

在当前的MEV生态中,受益者主要是专业的搜索者、构建者和做市机器人。他们凭借强大的技术实力和资金优势,攫取了大量的MEV利润。而承担成本的,则是普通交易者:他们被抢跑、承受额外滑点,或者因为流动性迁移到看不见的“暗池”而交易不透明。这让人不禁思考,MEV到底是一场零和游戏,还是一种能够实现多方共赢的机制?

MEV:一种隐形税收,还是高效市场的润滑剂?

一方面,MEV确实是一种隐形税收,它增加了普通交易者的成本,降低了他们的收益。另一方面,MEV也有其积极作用,例如,套利有助于CEX与DEX市场之间的价格一致性,清算机制保障了DeFi协议的健康运行。更重要的是,MEV的提取,实际上也为网络安全提供了一种补贴,激励验证者诚实地维护网络运行。因此,我们很难简单地将MEV定义为“好”或“坏”,它更像是一种复杂的、多面的现象,既有其阴暗面,也有其积极作用。关键在于,我们能否找到一种平衡,将MEV的负面影响降到最低,并充分发挥其积极作用。

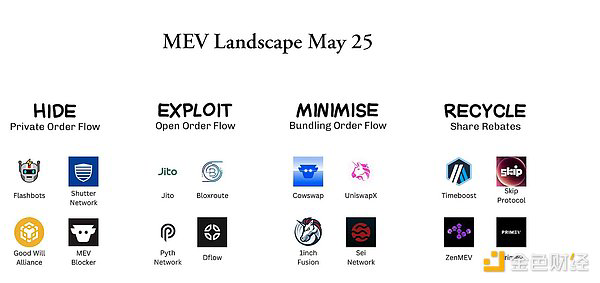

应对MEV的策略:隐藏、利用、最小化与回收

MEV隐藏:重蹈“暗池”覆辙的风险?

最直接的策略,莫过于将交易隐藏起来,避免被MEV机器人盯上。Flashbots Protect和Cowswap的MEV Blocker等工具,应运而生。用户可以将交易私下提交给区块构建者(builders),而非公开到公共内存池。这样,MEV机器人就无法在交易被处理前看到它,从而避免了被抢跑或三明治攻击的风险。这听起来很美好,但却隐藏着巨大的风险:中心化的隐私解决方案,很可能重蹈传统金融“暗池”的覆辙。这些平台,最初是为了保护用户,但往往演变为内部特权系统,让少数人获得额外的优势。历史的教训告诉我们,权力一旦集中,就很难不被滥用。

MEV利用:以毒攻毒的策略,能否实现多赢?

与其试图消除MEV,不如“以毒攻毒”,利用私有竞价机制,将机器人之间的竞争武器化。RFQ(Request-for-Quote,请求报价)模式,就是一种典型的MEV利用策略。用户将换币请求发送给一组做市商网络,让他们竞相报价,最终选择最优价格成交。这避免了滑点和抢跑攻击,但却依赖于一个稳定、全天候在线、具有流动性的做市商网络。如果参与者不足,系统就会响应缓慢,用户只能干等,价格还在波动。更令人担忧的是,如果参与做市的机构不够可信或缺乏去中心化,RFQ很可能退化成又一个“内部人士俱乐部”。

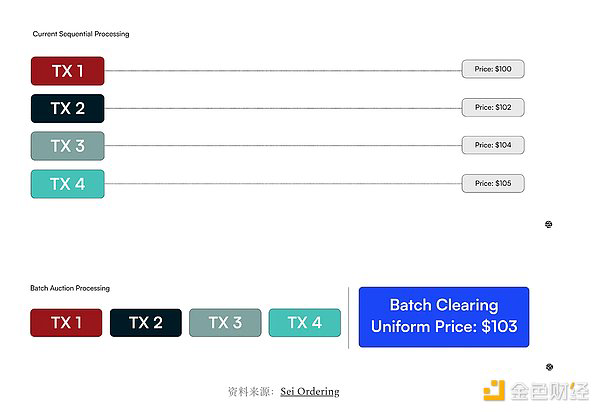

MEV最小化:更聪明的拍卖机制,能否消除排序优势?

MEV最小化策略,试图通过设计更聪明的拍卖机制,来减少可被提取的MEV总量。CoWSwap正是批量交易的先行者,它将多个订单打包处理,并以同一价格统一执行,从而抹平排序和时间差带来的MEV可乘之机。这种机制,让交易不再是速度的竞赛,而是价格的发现。然而,批量交易也存在一些问题,例如,交易执行的延迟可能会增加,以及交易价格的确定可能会受到其他订单的影响。如何平衡效率和公平,是MEV最小化策略需要解决的关键问题。

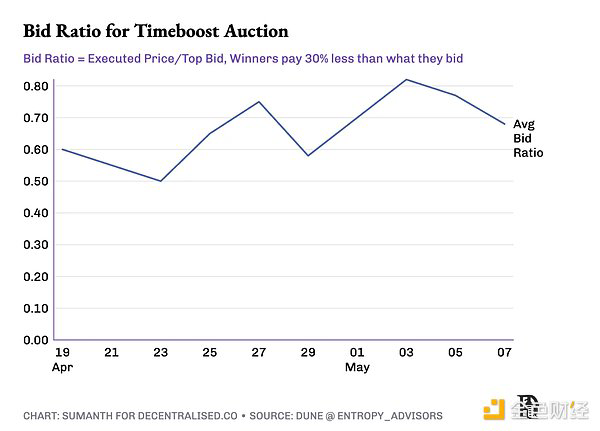

MEV回收:将掠夺的价值返还给社区,一种更务实的方案?

既然无法消除MEV,那为何不将其捕获并返还给社区?Arbitrum的TimeBoost,就是这种思路的典范。它通过拍卖“快速通道”的方式,将MEV收入回流给ARB DAO金库。Jito也采用了混合式策略,将用户为优先交易支付的小费,重新分配给Jito DAO和JitoSOL持有者。MEV回收策略,是一种务实的方案,它承认MEV的存在,并试图将其转化为一种公共收益。然而,如何公平地分配这些收益,以及如何防止MEV回收被滥用,是需要仔细考虑的问题。

拍卖机制的选择:没有标准答案,只有权衡取舍

面对MEV,我们没有一劳永逸的解决方案,只有根据具体情况,权衡取舍,选择合适的拍卖机制。如果你追求当前的可观收入,就继续使用封闭式一价拍卖;如果你追求社区认可与长期粘性用户,可以采用类似EIP-1559的机制;如果你想打破延迟套利联盟,就要使用频繁批量拍卖;如果你的场景对交易速度要求极高(如DEX),那么私有订单流才是最佳选择。记住,没有标准答案,只有最适合你的答案。

MEV的未来:华尔街的幽灵与Layer 2的创新

制度化的MEV:巨头入场与竞争加剧

将订单流隐藏并拍卖给私有做市商的策略,是不是听起来有些耳熟?没错,华尔街的“暗池”故事正在链上重演。随着加密市场日益制度化,并与传统拍卖机制交汇,这种趋势预计还会加速。未来,我们很可能会看到摩根士丹利或高盛这样的传统金融巨头,也纷纷入场,参与到MEV的争夺之中。他们拥有强大的资金实力、技术积累和人才储备,很可能会形成压倒性的优势,进一步加剧MEV市场的竞争。

区块链的意识形态:Solana的速度崇拜与以太坊的民主化尝试

在MEV问题上,不同的区块链也开始展现出不同的“意识形态”。Solana执着于超低延迟,自然倾向于效仿纳斯达克速度优势的隐私订单流机制。相比之下,以太坊则采用了PBS和MEV-Boost来实现访问的民主化。其他区块链则根据自身的架构优先级,探索新的方向。这种“百花齐放”的局面,有利于MEV解决方案的不断创新和完善。然而,不同的意识形态之间,也存在着冲突和矛盾,例如,速度优先的机制,可能会牺牲公平性,而民主化的尝试,可能会降低效率。

Layer 2:MEV创新的试验田

最值得关注的创新,可能出现在Layer 2(L2)。这些新链有机会从零开始设计抗MEV的架构。例如Arbitrum的TimeBoost,展示了L2能在价值分配和拍卖机制上更自由地试验。L2的出现,为MEV的创新提供了一个广阔的舞台。它们可以尝试各种不同的策略,例如,基于意图的交易、零知识证明、多方计算等,从而构建更加安全、公平和高效的MEV生态。

去中心化的做市商网络:声誉与信任的重塑

未来,我们可能会看到去中心化的做市商网络的出现。参与者通过质押代币来证明诚实,结合EigenLayer这样的再质押协议,市场参与者可以建立透明的声誉评分,供上层协议调用。这种机制,可以有效地解决传统做市商的信任问题,并提高市场的效率和透明度。然而,如何构建一个安全、可靠和高效的去中心化做市商网络,仍然是一个巨大的挑战。我们需要解决的问题包括:如何防止恶意节点的攻击?如何激励节点诚实地运行?如何实现高效的价格发现?如果这些问题能够得到解决,那么去中心化的做市商网络,将会彻底改变MEV的格局,并为用户带来更多的利益。