TLDR

-

Bittensor 通過 dTAO 將子網獎勵分配從固定比例轉為質押權重決定, 50% 注入流動性池,旨在通過去中心化評估促進優質子網發展。

-

早期高波動性、APY 陷阱與逆向選擇並存,需平衡礦工質量篩選、用戶認知門檻與市場熱度錯配三大矛盾。

-

當前 TOP 10 子網中僅 1 家要求礦工提交开源模型,其余子網普遍存在匿名團隊、產品錨定缺失等缺陷,暴露Web3 AI 基礎設施瓶頸。

-

最終驗證取決於 TAO 價格與子網實用價值的正反饋建立,失敗則可能引發Web3 AI 賽道持續向輕量化方向轉型。

背景回顧

dTAO 的引入重塑 Bittensor 每日釋放的規則

-

此前的規則: 子網獎勵按固定比例分配—— 41% 給驗證者, 41% 給礦工, 18% 給子網所有者。子網的 tao 釋放量由驗證投票決定。

-

dTAO 後的規則: 現在, 50% 的新發行 dTAO 代幣將被添加到流動性池中,其余 50% 根據子網參與者的決策,在驗證者、礦工和子網所有者之間分配。子網的 TAO 釋放量由子網質押權重決定。

dTAO 的設計目標

dTAO 的主要目標是促進具有實際收入潛力的子網發展,刺激真實用例應用的誕生,並讓這類應用被正確評價。

-

去中心化的子網評估: 不再依賴少數驗證者,dTAO 池的動態定價將決定 TAO 發行量的分配。TAO 持有者可以通過質押 TAO 來支持他們相信的子網。

-

增加子網容量: 取消子網上限促進生態系統中的競爭與創新。

-

鼓勵早期參與: 能夠激勵用戶關注新子網,激勵整個生態去評價新子網。因為較早遷移到新子網的驗證者可能會獲得更高的獎勵。早期遷移到新子網意味着以較低的價格購买該子網的 dTAO,增加了未來獲得更多 TAO 的可能性。

-

推動礦工和驗證者關注高質量子網: 進一步刺激礦工,驗證者去尋找高質量新子網。礦工的模型放在鏈下,驗證者的驗證也在鏈下,Bittensor 網絡僅根據驗證者的評價去給礦工獎勵。因此,對於不同類型抑或是所有類型的 ai 應用,只要符合礦工-驗證者架構的應用,Bittensor 都可以正確評估。Bittensor 對 AI 應用擁有極高的包容性,讓每個階段的參與方都可以獲得激勵,並以此反哺 Bittensor 的價值。

影響 dTAO 價格走勢的三種情景分析

基礎機制回顧

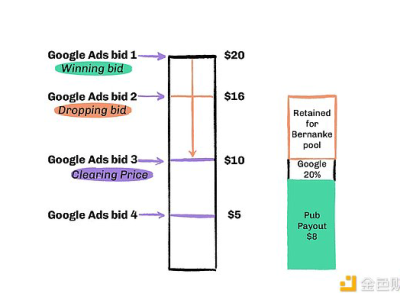

每日固定釋放的 TAO 與等量 dTAO 注入流動性池,構成新的流動性池參數(k 值)。其中 50% 的 dTAO 進入流動性池,剩余 50% 按權重分配給子網所有者、驗證者和礦工。權重越高的子網獲得的 TAO 分配比例越大。

情景一:質押量增長的正向循環

當委托給驗證者的 TAO 持續增加時,子網權重隨之提升,礦工獎勵分配比例同步擴大。驗證者大量購入子網代幣的動因可分為兩類:

-

短期套利行為

子網所有者作為驗證者通過質押 TAO 推高幣價(延續舊釋放模式)。但 dTAO 機制削弱了這種策略的確定性:

-

當非理性質押用戶佔比高於質量關注型用戶時,短期套利可持續

-

反之將導致早期囤積的代幣快速貶值,疊加勻速釋放機制限制籌碼獲取,長期可能被優質子網淘汰

-

價值捕獲邏輯

具備實際應用場景的子網通過真實收益吸引用戶,質押者既獲得槓杆化的 dTAO 收益,又獲取額外質押回報,形成可持續增長閉環。

情景二:相對增長停滯的困境

當子網質押量保持增長但落後於頭部項目時,市值雖穩步上升卻難以實現收益最大化。此時應重點考察:

-

礦工質量決定上限: TAO 作為开源模型激勵平臺(非訓練平臺),其價值源於優質模型的產出與應用。子網所有者的战略方向選擇與礦工提交的模型質量共同構成發展天花板

-

團隊能力映射: 頂級礦工多來自子網开發團隊,礦工質量實質上反映團隊的技術實力

情景三:質押流失的死亡螺旋

當子網質押量出現下降時,極易觸發惡性循環(質押減少→收益下降→進一步流失)。具體誘因包括:

-

競爭性淘汰

子網雖具實用價值但產品質量落後,權重下降導致出局。此為生態健康發展的理想狀態,但目前尚未出現 TAO 作為"Web3應用孵化鏟子"的價值顯性化跡象 -

預期崩塌效應

市場看衰子網前景導致投機性質押撤離。當每日釋放量开始下降,非核心礦工加速流失,最終形成不可逆的衰退趨勢

潛在風險與投資策略

早期釋放期的波動性風險

-

高波動性窗口期: dTAO 初期釋放總量大但日均釋放恆定,導致前幾周價格可能產生劇烈波動。此時根網絡質押成為風險緩釋策略,可穩定獲取基礎收益

-

APY 陷阱: 高 APY 的短期誘惑可能掩蓋流動性不足與子網競爭力缺失的長期風險

-

權重博弈機制 :驗證者權重由子網 dTAO 價值+根網絡 TAO 質押共同決定(復合權重模型)。在子網上线前 100 天,根網絡質押仍具備收益確定性優勢

-

類 Meme 交易特徵: 當前階段子網質押行為與 Memecoin 投機存在相似風險屬性

價值投資與市場錯配

-

生態建設悖論: dTAO 機制旨在培育實用型子網,但價值投資特性導致:

-

市場教育成本高:需持續評估礦工質量/應用場景/團隊背景/盈利模式,對非 AI 專業投資者構成認知門檻

-

熱度轉化滯後:與 Agent 代幣形成鮮明對比的是,子網代幣尚未形成同等規模的市場共識

非理性質押的系統性風險

-

歷史困境重演 :若用戶持續盲從釋放量指標,將導致:

-

驗證者權力尋租:重復舊機制下子網自投票弊端

-

機制升級失效:違背 dTAO 設計初衷的質量篩選功能

-

認知門檻要求: 投資者需具備子網質量評估能力,當前市場成熟度與機制要求存在差距

投資時機的博弈論困境

-

最佳介入窗口: 投資窗口應後移至子網上线數月後(團隊能力/網絡潛力可視階段),但面臨:

-

市場關注度衰減風險

-

早期投機者離場導致的流動性萎縮

-

成功標志雙重驗證:

-

TAO 價格與子網實用價值形成正反饋

-

驗證者為獲取持續收益選擇 TAO 持倉而非拋售

礦工質量失控風險

-

逆向選擇難題:

-

質量篩選機制缺失:當前模型難以有效區分礦工貢獻質量

-

激勵環境失衡:低質量礦工套利行為擠壓優質开發者生存空間

-

生態建設瓶頸:开源模型孵化環境尚未成熟,可能陷入"劣幣驅逐良幣"困境

投資 dTAO 子網的三重矛盾

核心矛盾

-

子網能否吸引優質礦工資源

-

用戶評價體系是否具備有效性

次要矛盾

-

子網是否存在真實商業應用場景

潛在風險點

-

开發團隊信息公开透明度

-

盈利模式設計合理性

-

市場營銷執行能力

-

外部資本介入可能性

-

代幣發行機制設計

觀察與期望

-

开源模型雖為技術演進主流方向, 但在去中心化領域可能難以突破發展瓶頸。

當前 Bittensor 作為行業領跑者,其 dTAO 子網生態仍存在顯著質量缺陷,分析上圖 TAO 獎勵釋放量排名前十的子網可知:TOP 10 子網中僅 1 家要求礦工提交开源模型,其余子網的礦工群體與模型开發關聯性較弱。

-

开源模型訓練存在極高技術門檻,這對Web3开發者構成重大挑战。多數子網為維持礦工基數,主動降低技術准入門檻,回避模型开源要求以確保代幣激勵池供給。

-

即使非強制开源模型的子網,其生態質量同樣堪憂。TOP 10 子網中普遍存在以下問題:

-

缺乏可驗證的落地產品

-

匿名开發團隊佔比過高

-

dTAO 代幣與產品價值缺乏有效錨定

-

收益模式缺乏市場說服力

4. dTAO 的底層設計理念具有前瞻性,但現行Web3基礎設施尚不足以支撐其理想生態構建。這種理想與現實的錯位可能引發兩方面後果:

-

dTAO 子網估值體系需進行向下修正

-

若 Bittensor 开源模型平臺驗證失敗,Web3 AI 賽道或將轉向 Agent 應用及中間件开發等輕量化方向

關於 BlockBooster

BlockBooster 是一家由 OKX Ventures 及其他頂級機構支持的亞洲Web3創投工作室,致力於成為優秀創業者的可信賴夥伴。我們通過战略投資和深度孵化,連接Web3項目與現實世界,助力優質創業項目成長。

免責聲明:本文/博客僅供參考,代表作者的個人觀點,並不代表 BlockBooster 的立場。本文無意提供:(i) 投資建議或投資推薦;(ii) 購买、出售或持有數字資產的要約或招攬;或 (iii) 財務、會計、法律或稅務建議。持有數字資產,包括穩定幣和 NFT,風險極高,價格波動較大,甚至可能變得一文不值。您應根據自身的財務狀況,仔細考慮交易或持有數字資產是否適合您。如有具體情況方面的問題,請咨詢您的法律、稅務或投資顧問。本文中提供的信息(包括市場數據和統計信息,若有)僅供一般參考。在編寫這些數據和圖表時已盡合理注意,但對其中所表達的任何事實性錯誤或遺漏概不負責。