股价异动背后:儒竞科技的真实价值几何?

一日晴雨:资金流向的表象与陷阱

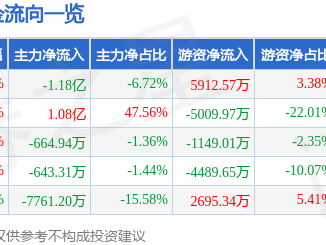

2025年4月23日,儒竞科技的股价小幅上涨3.97%,表面上看,主力资金净流入405.21万元,似乎预示着后市可期。然而,仔细分析这笔资金流向,却让人不敢轻易下结论。主力资金的流入固然值得关注,但游资和散户的流出同样不容忽视。游资的快进快出,往往带有投机性质,他们的撤离可能意味着短期内风险的累积。而散户的流出,更可能是对公司基本面缺乏信心,或是对市场情绪的悲观反应。

更进一步讲,仅仅凭借一日的资金流向就判断公司的投资价值,未免过于草率。资本市场瞬息万变,资金的流动如同水流,受到各种因素的影响。例如,当日可能正好有一笔大单买入,瞬间拉高了主力资金净流入的数据,但这并不代表公司长期投资价值的提升。相反,我们需要警惕这种“一日游”式的资金流入,它很可能只是短期炒作的信号,而非长期投资的依据。因此,解读资金流向,更需要结合公司基本面、行业前景以及宏观经济环境等多重因素进行综合分析,切不可盲目跟风,掉入数据陷阱。

融资融券:杠杆上的舞者,风险与机遇并存

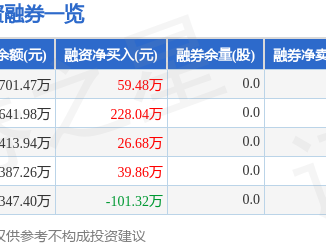

融资融券数据同样值得玩味。当日融资净买入3.17万元,看似微不足道,但却反映出投资者对儒竞科技的微妙心态。一方面,少量融资买入表明部分投资者仍然看好公司未来发展,愿意加杠杆博取更高收益。另一方面,融券余量为零,说明市场做空力量相对较弱,至少短期内没有出现大规模看空情绪。

然而,融资融券本身就是一把双刃剑。融资买入意味着投资者承担了额外的利息成本,一旦股价下跌,亏损也会被放大。而融券卖空则面临着股价上涨带来的无限风险。因此,投资者在进行融资融券交易时,必须充分了解自身的风险承受能力,审慎评估投资标的的价值,切不可盲目追涨杀跌,最终沦为杠杆上的牺牲品。

对于儒竞科技而言,融资融券余额维持在1.61亿元,表明市场对该股的关注度较高,但也意味着潜在的波动风险。投资者需要密切关注融资融券数据的变化,及时调整投资策略,避免因杠杆效应而遭受不必要的损失。

未完待续…

财务数据的解读:增长的背后隐藏着什么?

盈利能力的真相:毛利率真的是越高越好吗?

儒竞科技2025年一季报显示,营收同比增长19.42%,归母净利润同比增长22.53%,扣非净利润更是大幅增长34.34%,负债率仅为18.52%。单从这些数据来看,公司的经营状况似乎一片大好。然而,魔鬼往往藏在细节之中。毛利率25.79%这个数字,不禁让人产生疑问:这个毛利率水平对于一家科技公司来说,真的足够优秀吗?

我们需要对比行业平均水平。如果同行业其他公司的毛利率普遍高于儒竞科技,那么即使公司的营收和利润增长,也可能意味着其盈利能力相对较弱,或者在成本控制方面存在问题。此外,毛利率的提升或下降也可能受到产品结构变化的影响。如果公司主营产品中,毛利率较高的产品占比增加,那么整体毛利率自然也会提升,但这并不一定代表公司整体竞争力的增强。

更重要的是,我们要关注毛利率背后的原因。毛利率的提升可能是由于原材料价格下降,也可能是由于产品提价。如果是前者,那么这种提升的可持续性就值得怀疑,一旦原材料价格反弹,毛利率也会随之下降。如果是后者,那么公司需要考虑提价是否会影响产品的销量和市场份额。因此,在分析毛利率时,我们需要深入挖掘其背后的原因,才能更准确地判断公司的盈利能力。

机构评级的迷雾:买入评级就意味着投资机会?

最近90天内,仅有一家机构给予儒竞科技买入评级。这个数量显然偏少,说明市场对该股的关注度相对有限。即使是买入评级,也并不意味着绝对的投资机会。我们需要深入研究这家机构的评级报告,了解其评级的依据和逻辑。

不同的机构,其研究能力和投资风格也存在差异。有些机构可能更注重短期业绩,而有些机构则更看重长期发展潜力。因此,即使是同一家公司,不同的机构也可能给出不同的评级。此外,机构评级也可能受到利益关系的驱动。例如,如果一家机构与儒竞科技存在业务合作,那么其评级报告的客观性就可能受到影响。

因此,投资者在参考机构评级时,一定要保持独立思考,切不可盲目听从。我们需要结合自身的投资目标和风险承受能力,对公司的基本面进行深入研究,才能做出明智的投资决策。机构评级可以作为参考,但绝不能成为投资的唯一依据。

未完待续…

智能算法的局限:数据的真相与投资的独立思考

文章末尾声明,数据由智能算法生成,不构成投资建议。这句话看似免责声明,实则揭示了当前金融信息传播的一大困境:算法的过度依赖与人类独立思考的缺失。

智能算法固然能够快速处理海量数据,发现潜在的市场规律,但其本质仍然是基于历史数据的统计分析。算法无法预测突发事件,无法捕捉市场情绪的微妙变化,更无法理解经济周期的复杂性。它只能根据过去的数据,推测未来的可能性,而投资的本质却在于对未来的预判。

过度依赖算法,会使投资者陷入数据泥潭,迷失方向。我们可能会被各种看似精确的数据指标所迷惑,忽略了对公司基本面的深入研究,忽略了对行业发展趋势的敏锐洞察,最终沦为算法的奴隶。

更令人担忧的是,算法的“智能”可能被别有用心的人利用,进行市场操纵。通过人为干预数据,诱导算法得出错误的结论,从而影响投资者的判断,达到其不可告人的目的。这种“数据欺诈”在当今金融市场屡见不鲜,投资者必须保持高度警惕。

因此,面对海量的数据信息,我们需要保持清醒的头脑,独立思考。我们要学会质疑数据,验证数据,挖掘数据背后的真相。我们要结合自身的投资经验和风险偏好,做出独立的投资决策。智能算法可以作为辅助工具,但绝不能取代人类的独立思考。投资的最终决策权,永远掌握在自己的手中。切勿被算法“喂养”,失去对市场的判断力。只有保持批判性思维,才能在充满风险的金融市场中立于不败之地。